湖南教育津贴个税计算方法

湖南教育津贴个人所得税政策概述

湖南教育津贴是指对从事教育事业的工作人员,根据其工作性质、岗位、职称等因素,给予一定经济补贴的政策,根据相关政策,教育津贴所得应并入综合所得,按照个人所得税法规定缴纳个人所得税。

湖南教育津贴个人所得税计算方法

确定应纳税所得额

教育津贴所得应纳税所得额=教育津贴收入-5000元(起征点)

某教师每月教育津贴为8000元,则其应纳税所得额为8000-5000=3000元。

确定适用税率

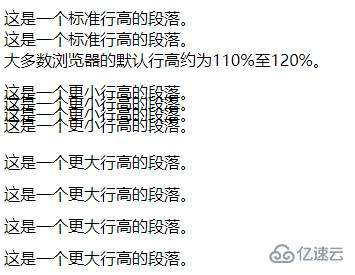

根据个人所得税法规定,适用税率根据应纳税所得额的不同阶段分为七个级距,具体如下:

(1)不超过3000元的部分,税率为3%; (2)3000元至12000元的部分,税率为10%; (3)12000元至25000元的部分,税率为20%; (4)25000元至35000元的部分,税率为25%; (5)35000元至55000元的部分,税率为30%; (6)55000元至80000元的部分,税率为35%; (7)80000元以上的部分,税率为45%。

根据上述税率表,计算某教师每月教育津贴个人所得税如下:

(1)3000元以内的部分,应纳税额为3000×3%=90元; (2)3000元至8000元的部分,应纳税额为(8000-3000)×10%=500元; (3)8000元至12000元的部分,应纳税额为(12000-8000)×20%=400元。

该教师每月教育津贴个人所得税为90+500+400=990元。

湖南教育津贴个人所得税优惠政策

对教育津贴所得不超过5000元的,免征个人所得税;对符合条件的教师,可以享受子女教育、继续教育、住房贷款利息等专项附加扣除;对符合条件的教师,可以享受个人所得税综合所得年度汇算清缴。湖南教育津贴个人所得税的计算方法较为简单,但教师在申报个人所得税时,还需注意以下几点:

仔细核对教育津贴收入,确保准确无误;关注相关政策变化,及时了解个人所得税优惠政策;合理规划收入,降低税负。希望本文能为您解答湖南教育津贴个人所得税的疑问,如有其他问题,欢迎随时咨询。